تفاوت نرخ بازده داخلی Internal Rate of Return یا همان IRR با نرخ بازده داخلی سرمایه گذار Internal Rate of Return on Equity که به اختصار IRRE گفته می شود

نرخ بازده داخلی یا همان IRR که مخفف Internal Rate of Return می باشد بیانگر نرخ سود یک پروژه سرمایه گذاری می باشد که اصل و سود رقم سرمایه گذاری شده در این پروژه با این نرخ بازگشت داده می شود. بسته به اینکه جریانات نقدینگی که برای محاسبه نرخ بازده داخلی پیش بینی شده برای چه بازه های زمانی تنظیم شده است، مشخص می شود که دوره این نرخ بازده داخلی بصورت ماهیانه، فصلی، شش ماهه، سالیانه و یا هر دوره دیگری است. بطور معمول در پروژه های سرمایه گذاری دوره پیش بینی جریانات نقدینگی Cash Flow سالیانه می باشد و لذا نرخ بازده داخلی IRR محاسبه شده برای این جریانات نقدینگی نیز به همین اساس سالیانه است. زمانی که نرخ بازده داخلی بصورت سالیانه محاسبه گردد این نرخ به راحتی قابل مقایسه با نرخ سود بانکی که آن هم سالیانه است نیز خواهد بود.

حال سوال اینجاست که تفاوت شاخص IRR با شاخص نرخ بازده داخلی سرمایه گذار IRRE که مخفف Internal Rate of Return on Equity می باشد و در پروژه ها محاسبه می گردد در چیست؟ هریک از این شاخص ها در چه مواقعی استفاده می شود؟ در بررسی توجیه پذیری یک پروژه سرمایه گذاری و تهیه گزارشات امکان سنجی، گزارش توجیهی Feasibility Study و یا بیزینس پلان Business Plan به چه صورتی از این شاخص های مالی نتیجه گیری شود؟

اینکه یک پروژه سرمایه گذاری از دیدگاه نرخ بازده داخلی IRRتوجیه پذیر باشد و یا نه به سرمایه گذار نشان می دهد که درصورت سرمایه گذاری در این پروژه در مقایسه با شرایط سرمایه گذاری در کشور به نتیجه مطلوب خواهد رسید و یا خیر؟ این در حالی است که برخی پروژه های سرمایه گذاری با این وجود که از دیدگاه IRR دارای شرایط مطلوبی نمی باشند ولی از دیدگاه دولت و سیستم حاکمیتی اجرای آنها الزامی است. برخی پروژه ها نظیر احداث نیروگاه، احداث جاده، اسکله و غیره از جمله پروژه هایی هستند که بعنوان زیرساخت توسعه ای یک کشور محسوب می شوند و می بایستی در این زمینه ها سرمایه گذاری نمود اما بدان جهت که درآمد مالی حاصل از آنها پایین است، سرمایه گذاران چندان رقبتی به سرمایه گذاری در این پروژه ها ندارند.

لذا بانک ها در این خصوص اقدام به اعطای وام های بانکی با نرخ بهره پایین می کنند که سرمایه گذاران را به سرمایه گذاری در این پروژه ها ترغیب نمایند. اخذ وام های بانکی مناسب و تأمین مالی ارزان قیمت، احداث و بهره برداری از این گونه پروژه ها را برای سرمایه گذار مطلوب می نماید. در این گونه از موارد است که نرخ بازده داخلی سرمایه گذار IRRE و یا همان Internal Rate of Return on Equity بعنوان یک شاخص مالی مناسب مورد استفاده قرار می گیرد.

در برآورد جریانات نقدی محاسبه IRR فرض براین است که کل سرمایه گذاری از جانب یک منبع و بدون هزینه های مالی آتی منتج از آن تأمین می شود و لذا جریانات نقدی اخذ وام و بازپرداخت آن در این جریانات لحاظ نمی شود. بعنوان مثال اگر یک پروژه سرمایه گذاری به رقم 200 میلیارد تومان سرمایه گذاری Capital Expenditures و یا همان CAPEX نیاز داشته باشد در برآورد جریانات نقدی این طرح کل این رقم 200 میلیارد تومان بعنوان یک رقم منفی در ابتدای دوره لحاظ می شود بدون توجه به اینکه چه بخشی از این 200 میلیارد تومان وام (Loan) و چه بخشی از آن آورده سهامدار (Equity) باشد. لذا در محاسبه IRR اولین جریانات نقدی رقم های منفی بزرگی هستند که درواقع کل CAPEX می باشد.

درحالی که در محاسبه نرخ بازده داخلی سرمایه گذار IRRE در جریانات نقدی محاسبه این نرخ صرفا جریانات نقدی ورودی و خروجی سهامدار مد نظر قرار می گیرد. سهامدار بخشی از سرمایه گذاری را تأمین می نماید و از محل درآمدها هزینه های جاری و بدهی به بانک را بازپرداخت نموده و الباقی بعنوان سود سرمایه گذاری وی لحاظ می شود. بعنوان مثال اگر از کل رقم 200 میلیاردتومان سرمایه گذاری فوق رقم 150 میلیارد تومان وام و 50 میلیارد تومان باقیمانده بعنوان آورده سهامدار باشد، در جریان نقدی محاسبه IRRE صرفا رقم 50 میلیارد منفی لحاظ می گردد. همچنین برخلاف روش محاسبه IRR در این حالت بازپرداخت وام به سیستم بانکی بعنوان بخشی از هزینه ها در جریانات نقدی منفی لحاظ خواهد شد. لذا در محاسبه IRRE اولین جریانات نقدی رقم های منفی کوچک تری هستند که همان آورده سهامدار Equity می باشد و البته جریانات نقدی آتی در مقایسه با محاسبه IRR رقم های منفی بزرگتری خواهند بود چراکه بازپرداخت وام نیز به هزینه ها اضافه می شود.

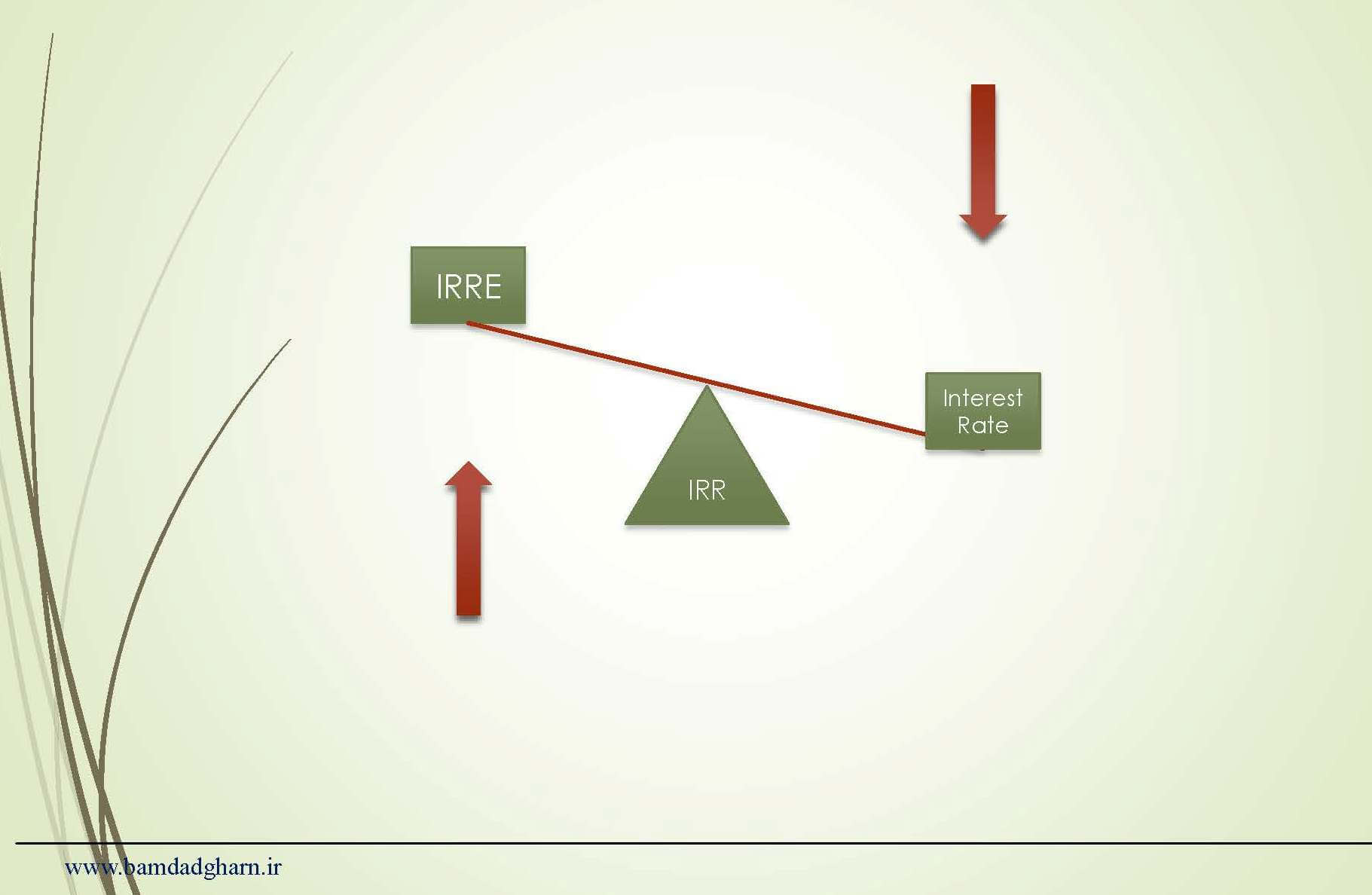

در محاسبه نرخ بازده داخلی سرمایه گذار IRRE سهامدار سود سرمایه گذاری خود باضافه اختلاف سود سرمایه گذاری بانک را دریافت می نماید. سود بانک با نرخ بهره مشخص می باشد که بطور معمول کمتر از نرخ بازده طرح است. لذا هرچه نرخ بهره وام دریافتی برای طرح کمتر از IRR باشد در این صورت سهامدار سود بیشتری از پروژه دریافت می نماید و IRRE پروژه افزایش خواهد یافت. لذا نرخ بازده داخلی IRR مستقل از نرخ بهره بانکی است در حالی که نرخ بازده داخلی سرمایه گذار IRRE نسبت معکوس با نرخ بهره بانکی دارد و هرچقدر نرخ بهره بانکی کمتر باشد IRRE بیشتر خواهد شد و این رابطه بصورت الاکلنگی خواهد بود.

براین اساس در برخی از پروژه های کم بازده که باوجود سود پایین اجرای آنها برای اقتصاد کشور ضروری می باشد، بانک ها می توانند با تخصیص وام های مناسب و با بهره کم نرخ بازده IRRE را افزایش داده و سرمایه گذاران را به سرمایه گذاری ترغیب نمایند. در سایر پروژه ها نیز بانک ها به دنبال تخصیص وام برای مواردی هستند که نرخ بازده داخلی IRR مناسبی داشته باشد تا مطمئن شوند که سرمایه گذار توانایی بازپرداخت وام دریافتی را داشته باشد. در این حالت نیز به طبع از آن جهت که بانک ریسک زیان طرح را نخواهد داشت لذا منطقی است که نسبت به IRR پروژه سود کمتر و معادل بهره بانکی دریافت نماید. لذا منطقی می باشد که نرخ بهره وام کمتر از نرخ بازده پروژه یا همان IRR باشد.

Copy right © حقوق معنوی این مقالات برای بامداد قرن دانش محفوظ است و هرگونه کپی برداری و استفاده از این مطالب باذکر منبع بلامانع می باشد.