نرخ بهره موثر Effective Rate

از نرخ بهره Interest Rate جهت محاسبه سود سپرده و یا بهره وام Loan دریافتی از سیستم بانکی و یا هر منبع مالی تأمین کننده دیگر استفاده می شود. زمانی که شما سپرده گذار باشید این نرخ تحت عنوان نرخ سود سپرده گذاری می باشد و زمانی که شما وام گیرنده باشید تحت عنوان نرخ بهره وام خوانده می شود. صرفنظر از اینکه شما سپرده گذار و یا وام گیرنده باشید، معمولا هر دوی این نرخ ها را تحت عنوان نرخ بهره موثر می خوانیم. توضیحات ادامه برای سود بانکی متعلق به رقم سپرده گذاری شده در بانک ارائه می گردد که همین قاعده در خصوص نرخ بهره وام دریافتی که جهت تأمین پروژه های سرمایه گذاری استفاده می شود نیز قابل تعمیم می باشد.

بطور معمول نرخ بهره سپرده که از سوی بانک ها و یا موسسات مالی و اعتباری اعلام می گردد بصورت سالیانه می باشد. بدین ترتیب که تعیین نرخ بهره R درصد نشان از آن دارد که با سپرده گذاری A ریال در بانک سالیانه به اندازه R درصد به سپرده شما سود تعلق خواهد گرفت.

سود سالیانه سپرده = A × R

حال اگر در اعلام نرخ بهره بانکی عبارت دیگری نیز بدان اضافه شود که دوره پرداخت سود را تعیین کرده باشد، نحوه محاسبه سود سپرده متفاوت خواهد بود. بعنوان مثال چنین اعلام شود که نرخ بهره بانکی R درصد با پرداخت سود بصورت ماهیانه می باشد. در این حالت در محاسبه سود چنین عمل می شود که در انتهای ماه اول سود سپرده محاسبه و به اصل سپرده اضافه میشود و در واقع پس از گذشت یک ماه اصل سپرده به اندازه سود یک ماه افزایش می یابد. در ماه دوم سود اصل سپرده و سودی که از ماه اول بدان اضافه شده بود برای یک ماه دیگر بدان ها سود تعلق می گیرد و در انتهای ماه دوم اصل پول باضافه سود ماه اول باضافه سود ماه دوم را خواهیم داشت و بدین ترتیب تا انتهای سال عمل می شود.

در این حالت نرخ بهره سالیانه که R درصد اعلام شده است به جهت تعیین دوره بازپرداخت سود تحت تأثیر قرار گرفته و تغییر می نماید. نرخ بهره اعلام شده بعنوان نرخ بهره نرمال نامگذاری می شود اما نرخ واقعی که با درنظر گرفتن دوره زمانی بازپرداخت سود در محاسبات لحاظ می شود تحت عنوان نرخ بهره موثر Effective Rate خوانده می شود. به جهت محاسبه سود در بازه های زمانی کوتاه تر نرخ بهره موثر بیشتر از نرخ بهره نرمال خواهد بود و سپرده گذار سود بیشتری بدست می آورد. براین اساس هرچقدر که بازه زمانی پرداخت سود کوتاه تر باشد، نرخ بهره موثر بزرگ تر از نرخ بهره نرمال خواهد بود. در این حالت در محاسبه سود سپرده به جای نرخ بهره نرمال از نرخ بهره موثر استفاده می شود.

سود سالیانه سپرده = A × Re

فرمول محاسبه نرخ بهره موثر بدین صورت است:

Re = (1+Rn/m)^m

Re= Effective Rate

Rn= Normal Rate

m = Periods per year

محاسبه نرخ بهره موثر در نرم افزار اکسل Excel با فرمول زیر انجام می شود:

= EFFECT(nominal_rate, npery)

که متغیر های این فرمول nominal rate و npery است که متغیر دوم همان m در فرمول قبلی (Periods per year) بیانگر همان تعداد دوره در هر سال می باشد. در نرم افزار اکسل Excel فرمول محاسبه نرخ بهره نرمال نیز وجود دارد و زمانی استفاده می شود که نرخ بهره موثر وجود دارد و از آن می خواهیم نرخ بهره نرمال را محاسبه کنیم.

= NOMINAL (effect_rate, npery)

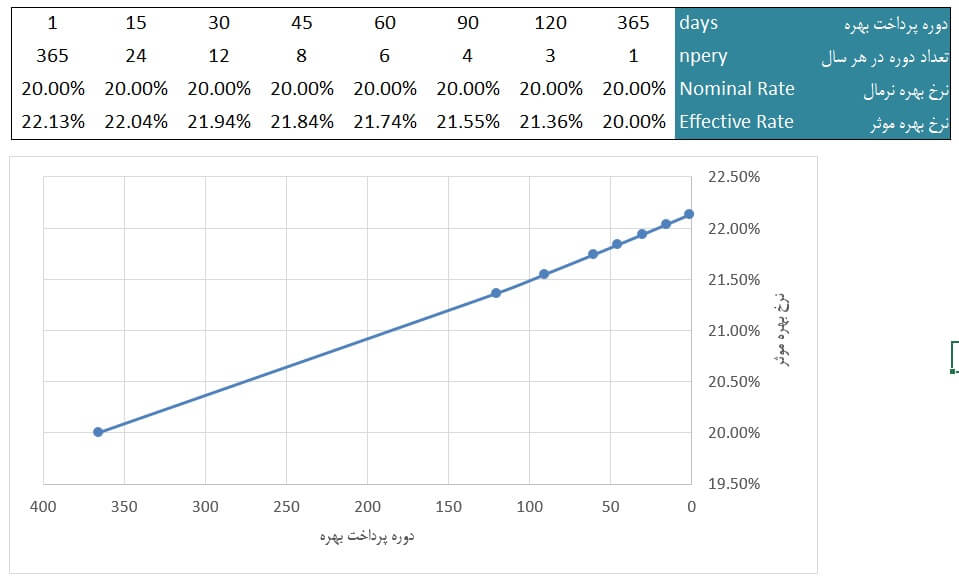

بعنوان مثال در جدول و نمودار مربوط بدان نرخ بهره موثر با لحاظ دوره های پرداخت متفاوت محاسبه شده است.

در این محاسبات npery نیز از فرمول زیر بدست آمده است:

npery = 365/days

همانگونه که در نمودار و محاسبات بالا مشاهده می کنید هرچقدر که دوره پرداخت بهره کوتاه تر باشد، نرخ بهره موثر بزرگ تری حاصل می شود. بطوری که اگر دوره پرداخت بهره روزانه باشد در اینصورت نرخ بهره موثر 22.13 درصد محاسبه می شود که نسبت به نرخ بهره نرمال 20.00% در حدود 2.13% افزایش خواهد داشت.

زمانی که هدف سپرده گذاری و گرفتن سود بانکی می باشد، محاسبه نرخ بهره برای دوره های کوتاه مدت مثلا روزانه و درواقع استفاده از نرخ بهره موثر به نفع سپرده گذار می باشد. بعنوان مثال اگر مبلغ سپرده گذاری در بانک رقم 100،000،000 تومان باشد درصورتی که سپرده گذاری بانرخ بهره 20% و دوره پرداخت یک ساله باشد، سود متعلق به آن در انتهای سال 20،000،000 تومان خواهد بود و اگر سپرده گذاری با نرخ بهره 20% روزشمار (دوره پرداخت روزانه) باشد، سود متعلق به آن در انتهای سال 22.130،00 تومان خواهد بود.

حال شرایطی را در نظر بگیرید که یک سرمایه گذار جهت اجرای پروژه ای از بانک وام دریافت نماید. طبق فرض دوره ساخت پروژه یک ساله است و وام در ابتدای سال از بانک دریافت می شود. در طول دوره ساخت سرمایه گذار باتوجه به آنکه به تولید محصول و سود دهی نرسیده لذا ملزم به پرداخت بهره وام نمی باشد و در واقع بهره وام در انتهای سال به اصل آن اضافه شده و بدهی سرمایه گذار به بانک شامل اصل و فرع وام دریافتی می باشد. حال اگر شرایط بازپرداخت وام بصورت مثلا ماهیانه توافق شده باشد، در طول دوره ساخت که سرمایه گذار بازپرداخت بهره وام ندارد، مطابق رویه ای که در بالا بدان اشاره شد جهت محاسبه کل بهره متعلقه در طول یک سال باید از نرخ بهره موثر ماهیانه استفاده شود. لذا اگر نرخ بهره نرمال وام دریافتی 20% باشد، محاسبه بهره در انتهای دوره احداث با نرخ بهره موثر 21.94% خواهد بود. که در این حالت به نفع وام گیرنده نخواهد بود.

از جمله پارامترهایی که در دوره های آموزش کامفار COMFAR III Expert بامداد قرن دانش بدان پرداخته می شود نرخ بهره موثر می باشد که در محاسبه هزینه های تأمین مالی و اقساط وام های دریافتی برای پروژه ها مورد استفاده قرار می گیرد. در نرم افزار کامفار نرخ بهر موثر بصورت اتوماتیک با فرمول های تعبیه شده در آن محاسبه می شود و نیازی به برآورد آن بصورت جداگانه نمی باشد. اما در فرایند آموزش نحوه محاسبه بصورت دستی و همچنین با استفاده از نرم افزار اکسل آموزش داده خواهد شد.

Copy right © حقوق معنوی این مقالات برای بامداد قرن دانش محفوظ است و هرگونه کپی برداری و استفاده از این مطالب باذکر منبع بلامانع می باشد.